Можно ли открыть интернет магазин без ип

Обновлено: 05.07.2024

Любая деятельность, которая приносит прибыль и не является работой по трудовому договору, считается предпринимательской. Чтобы она была законной, нужно зарегистрировать бизнес. Открыв ИП, вы сможете сохранить статус физического лица и легально получать прибыль от продажи товаров, выполнения работ или оказания услуг.

Кто может зарегистрировать ИП?

Зарегистрировать ИП может практически любой желающий. Существует несколько ограничений: дееспособность будущего предпринимателя не должна быть ограничена законом или судом, он не должен состоять на государственной или военной службе. Если гражданин не достиг 18 лет, он может стать ИП только в одном из случаев:

- Он вступил в брак.

- Он получил согласие родителей на предпринимательскую деятельность.

- Есть решение суда (или органа опеки и попечительства) о полной дееспособности гражданина.

Открыть ИП могут даже иностранцы и лица без гражданства, если у них оформлено разрешение на временное проживание или вид на жительство в РФ.

Сколько длится регистрация ИП?

3 рабочих дня со дня подачи заявления. Точную дату готовности решения о регистрации инспекторы указывают в расписке, которую выдают при подаче пакета документов.

Подробнее о процедуре регистрации читайте в статье «Как открыть ИП».

Какое наименование ИП может использовать для работы?

Официальным наименованием ИП может быть только его реальное ФИО с припиской «индивидуальный предприниматель». Например, ИП Иванов Иван Иванович.

Именно имя указывается во всех документах, имеющих юридическую силу: договорах, чеках, отчётности и т.д. Конечно, можно, например, придумать название с логотипом для своего магазина и зарегистрировать его как товарный знак, но это название не будет официальным.

Можно ли зарегистрировать ИП не по месту прописки?

Можно, если у вас нет прописки (постоянной регистрации). Во всех остальных случаях регистрация ИП осуществляется только по адресу постоянного местожительства, указанному в паспорте. По этому же адресу определяется налоговая инспекция, в которую нужно будет подавать документы для регистрации, а впоследствии — отчётность.

Даже если гражданин прописан в одном регионе, а ведёт деятельность в другом, регистрация ИП и постановка его на учёт в налоговой всё равно проводятся по месту прописки. Если у вас нет прописки, зарегистрировать ИП можно по месту временного пребывания или фактического проживания, что придётся подтверждать документами.

Бывает ли у ИП юридический адрес?

ИП регистрируется по месту жительства, поэтому его единственным юридическим адресом является адрес постоянной регистрации (прописки). Адрес фактического ведения деятельности потребуется указывать лишь в отдельных случаях. Например, при работе на ЕНВД или при оформлении документов на приём товара.

Должен ли ИП регистрировать устав?

Нет, для деятельности ИП устав, договор и иные учредительные документы не нужны — их регистрируют только юридические лица.

Куда подавать документы для регистрации ИП?

Документы для регистрации ИП подаются в налоговую инспекцию: лично, через представителя или онлайн.

В некоторых регионах есть налоговые инспекции, которые занимаются только постановкой на учёт и закрытием субъектов предпринимательской деятельности. Например, в Москве таковой является Межрайонная ИФНС № 46. Зарегистрировав ИП, налоговая сама сообщит о новом предпринимателе в районную инспекцию, отделения Росстата и Пенсионного фонда.

Если отдельной инспекции по регистрации предпринимателей в вашем регионе нет, документы на регистрацию ИП нужно передать в районную ИФНС по месту прописки.

Какие налоги платить?

Это зависит от режима налогообложения, который вы выберете. По умолчанию применяется общая система налогообложения (ОСНО), предполагающая выплату налогов на доходы физических лиц (НДФЛ), на добавленную стоимость (НДС) и на имущество.

На спецрежимах, которые доступны не всем ИП, вместо вышеперечисленных выплачивается один или два налога. Подробнее можно узнать в статье «Всё о налоговых режимах».

Выбор системы налогообложения также влияет на график сдачи отчётности.

Когда и как можно выбрать налоговый режим?

Для выбора ОСНО предпринимать ничего не нужно — её применят автоматически.

Перейти на ЕНВД можно в течение 5 рабочих дней с момента фактического начала работы, подав в налоговую инспекцию заявление по форме № ЕНВД-2.

Для перехода на патентную систему нужно подать в налоговую инспекцию заявление по форме № 26.5-1 сразу вместе с документами на регистрацию или позднее — за 10 дней до начала работы по патенту.

Для применения УСН в налоговую инспекцию подается уведомление по форме № 26.2-1. Чтобы сразу работать на «упрощенке», уведомление нужно подать вместе с документами на регистрацию ИП или в течение 30 дней после фактической регистрации. Если не уложиться в эти сроки, перейти на УСН можно будет только с нового года.

Как получить регистрационные номера ФСС и ПФР?

В Пенсионный фонд регистрирующая инспекция сама направляет сведения о новом ИП. Уведомление с регистрационным номером фонд направит почтой по адресу регистрации ИП.

Как получить коды статистики?

Коды статистики нужны для открытия счёта в банке, для заполнения отчетности и уплаты налогов. Эти коды оформляются в виде информационного письма Росстата. Получить такое письмо можно самостоятельно на официальном сайте территориального подразделения Росстата по номеру ОГРНИП или ИНН.

Нужна ли предпринимателю печать?

Законодательного требования иметь печать для ИП нет. Заверять документы можно просто подписью. Из этого правила есть только одно исключение: печать нужна, если ИП принимает деньги за свои услуги по бланкам строгой отчётности.

Тем не менее, если бизнесмен хочет, можно завести печать. Для этого достаточно обратиться в фирму, предоставляющую услуги по изготовлению штампов. Регистрировать печать в каких-либо ведомствах или реестрах не нужно.

Обязательно ли открывать счёт в банке?

Нет, необязательно. ИП может получать оплату от клиентов наличными, а оплачивать налоги или платить поставщикам — по квитанции в отделении банка.

Несмотря на это, расчётный счёт в банке — это удобно, потому что можно:

- Платить налоги и оплачивать счета через интернет-банк.

- Безопасно хранить свои деньги (счета ИП попадают под систему страхования вкладов).

Кроме того, на наличные расчёты с другими ИП и организациями установлен лимит: не более 100 000 рублей по каждому договору, в то время как для безналичных расчётов нет таких ограничений.

Может ли ИП иметь сотрудников?

Предприниматель может нанимать сотрудников по трудовым договорам. Ограничения по максимальной численности персонала устанавливает только применяемая система налогообложения. Например, на УСН или ЕНВД число работников не должно превышать 100 человек, а при работе по патенту — 15. Если численность персонала станет выше лимита, ИП утратит право на применение режима и должен будет перейти на общую систему налогообложения.

Наём работников потребует от ИП регистрации в статусе работодателя в ПФР и в ФСС. Заранее делать это не нужно, оповестить фонды нужно будет при подписании трудового договора с первым из сотрудников.

Как платить фиксированные взносы?

Платить фиксированные взносы нужны на протяжении всего существования ИП. Они состоят из двух частей: обязательной и дополнительной.

Обязательная часть взносов не зависит от фактического получения доходов и ежегодно индексируется. Её важно оплатить до 31 декабря текущего года. В рамках этого срока платить можно, как удобно: разовым платежом или по частям и в любое время года. В год регистрации ИП и в год прекращения деятельности обязательный взнос пропорционален количеству дней, в течение которых статус ИП был действителен.

Дополнительная часть фиксированного взноса зависит от полученного предпринимателем дохода без учёта расходов. Дополнительный взнос выплачивается в размере 1 % от с суммы доходов в год, превышающей 300 000 рублей, до 1 апреля года, следующего за расчётным.

Временная приостановка деятельности (например, на подготовительных этапах деятельности или в случае сезонного бизнеса) не освобождает ИП от оплаты взносов.

Кого и как оповещать о начале деятельности?

В большинстве случаев, о фактическом начале деятельности никого уведомлять не нужно. Обязанность сообщать об этом предусмотрена лишь для небольшого перечня видов деятельности — в целях защиты прав потребителей.

Например, о начале работы в сфере социальных услуг нужно уведомить Росздравнадзор, при оказании транспортных услуг — Ространснадзор, об оказании бытовых услуг и начале торговой деятельности следует сообщить в Роспотребнадзор.

Уведомления в контролирующие органы направляется до начала фактической деятельности.

Если спросить у представителей налоговой, законно ли запустить продажи через интернет-магазин без регистрации ИП, те, не вдаваясь в подробности, замашут руками, скажут: “Не только незаконно, но даже уголовно наказуемо: штраф 300 тыс.руб., арест до полугода, клеймо на всю жизнь.”

До крупного дохода продавец налоговой совсем неинтересен. Обратное будут говорить только юристы и бухгалтеры, основной деятельностью которых является обслуживание ИП и ООО, то есть как физ.лицо, вы им невыгодны. Также юристы будут аргументировать необходимость регистрации ИП обязательной покупкой онлайн-кассы. И это следующий вопрос, который мы рассмотрим далее.

Ответ на этот вопрос зависит от тактики, которую вы выберете для себя на старте.

Так, если в момент тестирования ниши вы предпочтете не регистрировать ИП, вы сможете запустить интернет-магазин и принимать платежи методами, не требующими подключения кассы. А уже позже в случае успеха своего проекта вы всегда сможете расширить список вариантов оплаты, доступных клиентам, зарегистрировав ИП и подключив онлайн-кассу.

Если вы уверены в перспективности будущей деятельности, готовы зарегистрировать статус ИП или уже им обладаете, то вопрос с онлайн-кассой для вас стоит следующим образом. Покупать онлайн-кассу, фискальный накопитель, соглашаясь на сопровождающие текущие расходы или подключить облачное решение?

Облачные онлайн-кассы обладают рядом преимуществ, таких как отсутствие затрат на покупку или аренду, как в случае с онлайн-кассой Pokupo. Следующее отличие в том, что такие кассы очень быстро подключаются и постоянно сопровождаются технической поддержкой. Это выгодно, особенно если вы не склонны расходовать время на решение возможных технических вопросов, связанных с бесперебойной работой онлайн-кассы и отправкой данных в налоговую.

На этом по вопросу необходимых с точки зрения закона мер всё. Подытожим.

Выводы

Вы вполне законно можете создать интернет-магазин без регистрации в налоговой, если:

не имеете стабильного бизнеса (в том числе в оффлайне),

ваши продажи нерегулярные или их пока совсем нет,

ваш совокупный доход от продаж меньше 1,5 млн.руб.,

или вы подпадаете под категорию самозанятых.

Будучи ИП на старте проекта, при негарантированных, нестабильных продажах, вам выгоднее подключить облачную онлайн-кассу, нежели вкладывать деньги в покупку или аренду кассового аппарата

До запуска продаж важно убедиться, что ваша деятельность не требует наличия лицензии.

Возникли вопросы? Давайте обсудим в комментариях!

Также заметьте, что создать интернет-магазин на Pokupo вы можете абсолютно бесплатно. Это позволит вам протестировать нишу и оценить перспективы бизнеса без вложений в разработку сайта и покупку онлайн-кассы.

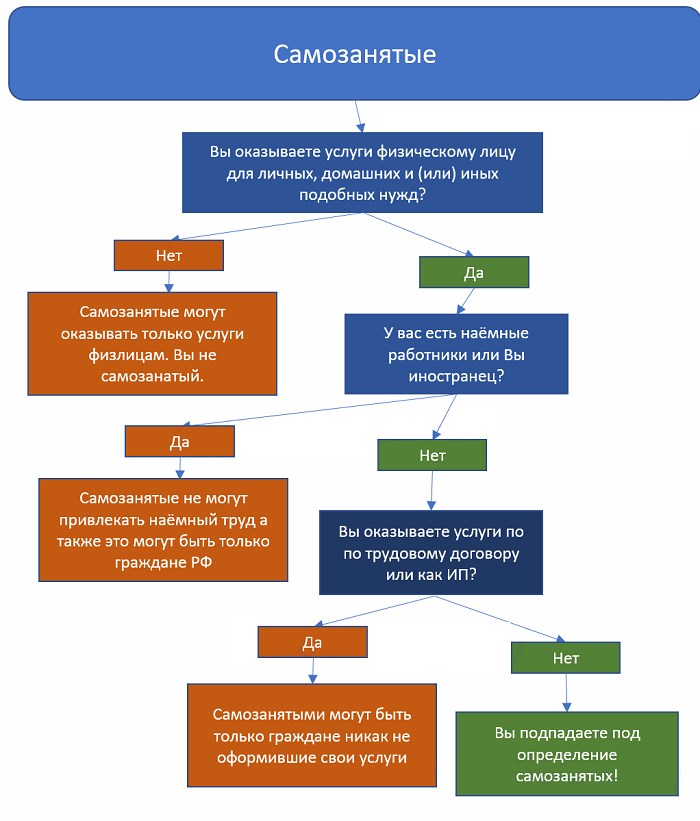

Сразу раскроем карты: так делать можно. Но надо соблюсти несколько условий. В сегодняшней статье расскажем, что это за условия и как самозанятым гражданам открыть интернет-магазин без проблем с законодательством.

Кто такой самозанятый

Самозанятый - это гражданин РФ или иностранец, не имеющий работодателя и работающий сам на себя. Круг деятельности, которой может заниматься такой предприниматель, строго ограничен законом. Это может быть:

- продажа товаров собственного производства;

- оказание услуг;

- сдача в аренду собственного жилья.

Кроме этого, есть еще несколько условий. Годовой доход такого предпринимателя не может превышать 2 400 000 рублей. Если больше хоть на одной копейку - придется регистрироваться в качестве ИП или открывать ООО. А еще нельзя использовать наемный труд - только самостоятельная работа.

Налог на самозанятых

Получается, что открыть интернет-магазин самозанятый может, но продавать там разрешается только продукцию ручной работы. Это могут быть:

- кондитерские изделия - торты, пирожные или выпечка;

- сувенирная продукция;

- гончарные изделия, выполненные вручную: горшки, кувшины, вазы и так далее;

- самодельная одежда и обувь; ; и так далее.

Также можно продавать услуги:

- фотографа;

- копирайтинга, дизайна, создания сайтов;

- бьюти-услуги: наращивание ногтей, парикмахерские услуги, шугаринг;

- услуги массажиста;

- услуги сантехника, плиточника, работы по строительству и ремонту квартир и домов;

- прочие услуги.

Кто такой самозанятый гражданин

В каком случае самозанятому есть смысл открывать интернет-магазин

Понятно, что далеко не всем нужна продающая страница в сети интернет. Ну зачем, скажите, плиточнику или грузоперевозчику полноценный сайт? Для них будет вполне достаточно группы в соцсетях, а то и простого объявления на “Авито”. Но есть немало случаев, когда сайт необходим. Обычно он нужен тем, у кого большая номенклатура товаров или услуг, состоящая из десятков или сотен позиций. Их нужно объединить в удобный каталог, в котором все будет разбито на группы и подгруппы, чтобы клиенту было удобно ориентироваться в ассортименте.

Как самозанятому открыть интернет-магазин - пошаговая инструкция

Шаг первый - создание сайта

Хороший и удобный сайт - основа и главный залог хороших продаж. Есть 2 основных пути создания сайта:

- Сделать сайт самостоятельно, обратившись к программисту. Этот путь не подходит для самозанятых - слишком сложно, дорого и долго выходит. К тому же, такой подход не оправдает себя при скромных масштабах.

- Воспользоваться специальной платформой для создания сайтов, например, InSales.

Основные преимущества CMS для интернет-магазина InSales

Это идеальный вариант для малого и среднего бизнеса, не говоря уже про самозанятых. Вот его преимущества:

- это выгодно. Первый интернет-магазин можно открыть бесплатно, не потратив ни копейки;

- это быстро. При определенных навыках работы можно запустить интернет-магазин за одни рабочий день;

- не нужен программист, дизайнер и другие специалисты. Современные платформы рассчитаны на обычного пользователя с базовым набором навыков;

- платформа уже заточена под продажи.

Одна из главных ошибок начинающих предпринимателей - делать интернет-магазины на не предназначенных для этого платформах. С конструктором интернет-магазина вы избежите такой ошибки.

После выбора платформы приступаем непосредственно к работе над сайтом. Она будет состоять из нескольких этапов:

1. Разработка дизайна. Сейчас в моде простой внешний вид и, как модно говорить, интуитивно понятный интерфейс. Забудьте про мелкие шрифты, вырвиглазную геометрию и пестрые цвета. Используйте большие и читаемые заголовки, которые будут восприниматься с ходу. Блоки меню надо располагать по принципу золотого сечения и правила третей.

Принцип золотого сечения

Сетка правила третей

2. Разработка меню. Стандартный интернет-магазин состоит из главной страницы и разделов с подразделами. На главной нужно указать основную информацию о вашем магазине: краткую информацию о сфере деятельности, контактные данные и так далее. Уже на главной можно и нужно разместить УТП - уникальное торговое предложение. Это могут быть товары по акции или спецпредложения. Не забудьте разместить на главной правила оплаты, доставки и возврата товара.

3. Создание каталога товаров или услуг. Все они должны быть разбиты на группы и подгруппы. Если продаете одежду ручной работы, то сделайте следующие группы: рубашки, штаны, куртки и так далее. А внутри каждой из них будут уже конкретные карточки товаров. Обязательный к выполнению пункт - поиск по каталогу. Так человек гораздо быстрее найдет интересующий его товар.

4. Заполнение карточек товаров. На этом этапе надо дать краткую информацию о каждой позиции каталога. Стандартный вид карточки - это фотография и описание. Фото - в высоком разрешении, чтобы при увеличении изображения пиксели не расплывались на весь экран. Описание товара должно состоять из 500-1000 знаков текста, в зависимости от особенностей продукта. Если это что-то эдакое - можно написать и побольше. Для стандартных позиций достаточно 500 знаков без пробелов - текст большего размера читать никто не станет. Не уверены в своих писательских талантах или банально не хватает времени - можно нанять для этих работ копирайтера.

Пример эффективной карточки товаров

5. Подключение сервисов. Интернет-магазин - это не только виртуальная витрина, на которой представлен ваш продукт. Это еще и оплата, доставка, онлайн-касса и много чего еще. Здесь на первый план выступают преимущества специальных платформ для интернет-магазинов. Все сервисы уже упакованы в конструктор в виде готовых интеграций. Кликнул раз - и заработала система оплаты, кликнул второй - подключена служба доставки.

6. Создание виджетов. Современный сайт невозможно представить без всплывающих окон, чатов или кнопки обратного звонка. Все это тоже нужно и важно - так вы получите возможность получать больше заявок с сайта. Главное - не переборщить. Избыток всплывающих то тут, то там окон может отпугнуть клиента, если они появляются не к месту и мешают серфингу.

Шаг второй - поиск поставщиков

Даже если вы продаете товары ручной работы, это не значит, что услуги снабжения не понадобятся. Всегда нужны материалы и сырье. Кондитерам - мука и сахарная пудра, гончарам - глина и добавки для лепки, сантехнику - полипропиленовые трубы, фитинги и прокладки. Можно, конечно, покупать в ближайшем магазине для рукоделия или стройматериалов, но гораздо выгоднее делать это оптом. 2,4 миллиона рублей прибыли - это не такой уж и маленький оборот, можете нам поверить. Не каждый индивидуальный предприниматель может похвастаться чистым доходом в размере 200 тысяч в месяц.

Некоторых поставщиков можно найти прямо внутри платформы InSales - для этого там есть соответствующие интеграции. Но здесь речь скорее о стандартных товарах для розничной торговли. Если нужно что-то эксклюзивное - придется искать на других площадках. Готовых рецептов здесь нет - все зависит от того, что именно вам нужно. Многие изделия и даже сырье можно найти на таких порталах, как Aliexpress или Ebay.

С поставщиками нужно заключить договора поставки. Это убережет вас от перебоев с сырьем и срывов сроков.

Образец первой страницы договора поставки

Шаг третий - продвижение сайта в интернете

Итак, ваш интернет-магазин готов, но пока о нем никто не знает. Для того, чтобы привлечь посетителей, нужно следующее:

- SEO-оптимизация. Сайт должен быть адаптирован под работу поисковых систем. Они оценивают содержимое по нескольким параметрам (на самом деле их около 200, если говорить о “Яндексе”): уникальный качественный контент, наличие ключевых слов и выражений (семантическое ядро), скорость работы, наличие мобильной версии и многое другое;

- контекстная реклама. Это прямое размещение вашей рекламы в интернете. В зависимости от того, за что вы платите, это могут быть страницы самого поисковика, сторонние сайты или сайты партнеры. Например, у того же “Яндекса” есть своя рекламная сеть - РСЯ. Контекст - очень эффективный инструмент продвижения. Он позволяет получать клиентов уже через несколько минут после запуска кампании;

- продвижение на сторонних ресурсах. Это может быть что угодно: реклама у топовых и не очень блогеров, статьи на сайтах схожей тематики, видеоролики на Ютубе. Суть будет одна: посетители придут на ваш сайт по ссылкам с внешних источников;

- SMM-продвижение. Если перевести с русского на русский - это продвижение в социальных сетях. Вы заводите группы и сообщества, где рекламируете свой продукт. Достоинство SMM - постоянная обратная связь с клиентами. Там они могут задавать вопросы, оставлять комментарии и отзывы и общаться с создателями интернет-магазина. А вы, в свою очередь, можете использовать эти площадки для продвижения товаров, формирования положительного образа бренда и сбора статистики.

Инструменты продвижения в социальных сетях

Шаг четвертый - аренда помещений

Работаете прямо дома или в собственной мастерской - гуд. Но часто нужно снять дополнительное помещение для работы. Самозанятым разрешено так делать - закон это не запрещает. Вам могут понадобиться: офис, склад, точка выдачи товара или мастерская. Вот несколько рекомендаций на эту тему:

- территориальное расположение точки. Мастерская может быть расположена и на окраине - в спальных районах. Аренда там дешевле, чем в центре. А вот точку выдачи или офис лучше арендовать поближе к ключевым точкам города. Во-первых, туда удобнее добираться вашим клиентам, а во-вторых, там попросту больше движухи. Снимаете несколько точек - следите за тем, чтобы вам было удобно перемещаться из одной в другую. Плохо, если перевозка продукции со склада на точку выдачи превращается в приключение;

- арендная плата. Понятно, что она должна быть минимальной. Не соглашайтесь на первый попавшийся вариант, а как следует изучите рынок недвижимости. В любом случае нужно заложить арендную плату в накладные расходы и учитывать ее при составлении бюджета и бизнес-плана. Смело торгуйтесь с арендодателем. Спойлер: сдать коммерческую недвижимость сейчас не просто, поэтому многие хозяева помещений с радостью подвинутся в цене;

- оборудование. Для склада нужны стеллажи и полки, для точки выдачи - витрины и прилавки. Возможно, понадобится дополнительное оборудование - холодильники, кухонные принадлежности и так далее. Все это надо учесть и заложить расходы в смету.

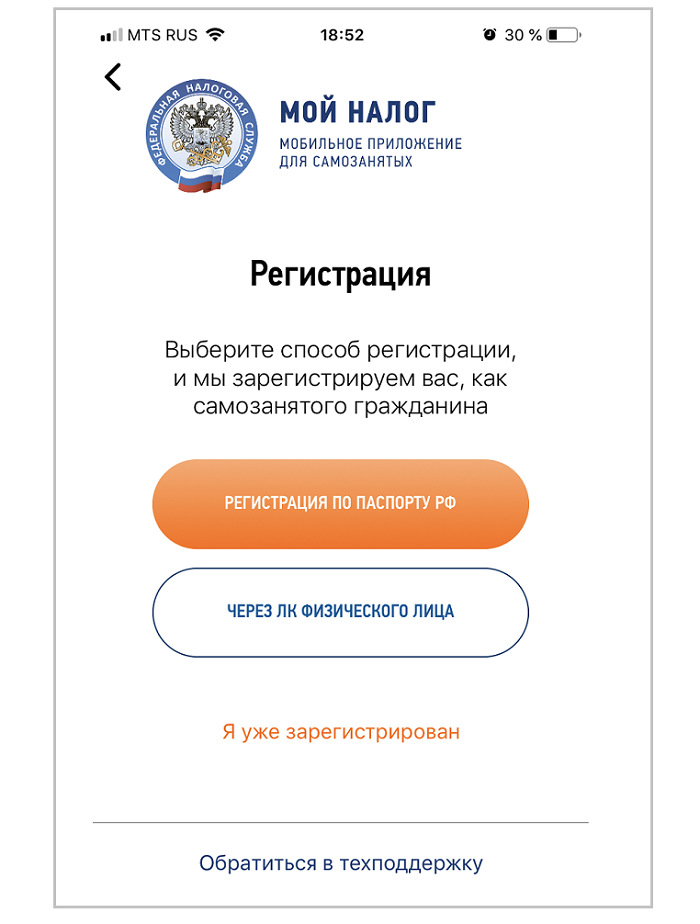

Шаг пятый - регистрация в качестве самозанятого

Делается очень просто - достаточно скачать и установить специальное приложение “Мой налог”. Есть версии для мобильных устройств и ПК. Вот ссылка для скачивания в AppStore, а вот для Android. Десктопную версию для ПК можно заполучить здесь.

Для регистрации через смартфон или планшет приготовьте паспорт гражданина РФ и ИНН, а также номер телефона. При регистрации через персональный компьютер или ноутбук паспорт не нужен - хватит ИНН и телефона. Процедура создания учетной записи стандартна: придумываем логин и пароль, получаем код подтверждения и активируем личный кабинет. В качестве логина обычно выступает ИНН.

Теперь вы можете платить налоги с помощью приложения. Для этого нужно отправлять в налоговую электронные чеки после каждой сделки. Считать ничего не требуется - система сама сделает это. Налог платится ежемесячно, до 25 числа месяца, следующего за отчетным.

Есть небольшой нюанс касательно размера налога. Если работаете с частниками - нужно платить 4% от дохода. Продаете юридическим лицам - уже 6%. Это тянет за собой различие в самом кассовом чеке. При продаже физлицам заполняется 2 поля - наименование услуги и сумма сделки. Для чека организации понадобится еще и ее ИНН. Но это не для вас, а для самого юрлица. Так они потом смогут доказать, что и правда заказывали у вас услугу или что-то покупали.

В заключении добавим: если у вас уже есть интернет-магазин, оформленный на ИП или ООО, но, при этом, вы попадаете под определение самозанятого, есть смысл перейти на эту форму налогообложения - так будет выгоднее. Порядок действий будет тот же, что и описанный в этой статье. Единственный нюанс - надо самостоятельно платить пенсионные и страховые отчисления. Желаем удачи!

Понятно, что каждый уважающий себя, современный человек, желает иметь вполне реальный, официальный бизнес, открывая интернет-магазин. Сначала нужно озаботиться вопросом - как юридически правильно, верно оформить интернет магазин, чтобы налоги не показались начинающему бизнесмену непосильной ношей.

Юридическое оформление интернет магазина - ИП или ООО

Для того чтобы получить возможность работать, например, заключать договора с поставщиками, закупать товар, выставлять его на продажу, требуется официальное оформление в налоговой инспекции. Отечественное законодательство пока далеко от совершенства - специального раздела про организацию интернет-магазина нет, потому выбор достаточно прост – либо зарегистрироваться в качестве индивидуального, частного предпринимателя - ИП, либо организовать ООО - общество с ограниченной ответственностью, которое также имеет свои преимущества.

- Ближайшее будущее не обещает вам крупные кредиты, нет смысла пользоваться иными специальными банковскими услугам? Выбрать можно регистрацию ИП, это обойдется гораздо дешевле, займет значительно меньше времени.

- Однако есть собственные нюансы, например, если вы открываете бизнес онлайн не один, а например, с другом-родственником и хотелось бы иметь равные права на бизнес в будущем, тогда простой ИП вам малоцелесообразен.

- Учреждение ООО займет несколько больше времени, потребует больше вложений, зато преимуществ вы получите гораздо больше.

- При учреждении компании, фирмы под интернет-магазин стоит учитывать - при непогашении кредита, невыполнении финансовых, равно, других обязательств, ООО отвечает исключительно уставным капиталом. ИП рискует даже собственным, индивидуальным имуществом, домом, машиной, квартирой.

- С другой стороны, при возникновении спорных ситуаций, например, при наложении штрафа, ИП может отделаться гораздо меньшей суммой.

Определитесь с налогами

Выбирая систему налогообложения, учтите существование двух основных вариантов:

Каждая имеет свои преимущества, неискушенному новичку на рынке достаточно сложно сориентироваться на первых порах. Для произведения традиционных расчетов нужно будет нанять профессионального бухгалтера, потому оптимально выбрать упрощенную систему, разделяемую на несколько подкатегорий:

- Налог с доходов за вычетом расходов, составляет 15 процентов налога на прибыль.

- Налог с полной суммы составляет 6 стандартных процентов.

Понять все просто, достаточно посчитать на каком-либо практическом примере, используя собственный будущий товар. Просто высчитайте себестоимость, определите прибыли, путем нехитрых расчетов, сами поймете, что более выгодно.

Подбор ОКВЭД-кодов

Данный код будет обозначать, какому виду деловой деятельности, активности вы лично отдаете предпочтение. Все предельно просто – выбирайте пункт 52.61.2. К данному коду имеет отношение розничная торговля, посредством СМИ, телевидения, радио, сети интернет, в качестве основного вида деятельности.

Стоит понять: желательно сразу указывать несколько дополнительных кодов. Подумайте, как может развиваться ваш бизнес. Учтя все перспективы, выберите соответствующие коды. Можно указать абсолютно весь список для ООО или ИП, ограничения отсутствуют.

Нужен ли счет, юридический адрес, печать?

Если выбор пал на открытие фирмы - ООО, то счет открывать обязательно, для ИП такая процедура добровольна. Если захотите - откройте счет для личного пользования. То же самое касается адреса и печати. Компании, предприятия, фирмы должны иметь её, иначе их просто не зарегистрируют. Частнику делать это не обязательно, однако учтите, что лимит доверия к ООО в разы выше, чем к простому ИП.

Бегать самому – дешевле, отдать дело профессионалам – проще

Оформлять интернет-магазин можно самостоятельно, однако дело займет достаточно много времени, сил и нервов. Обращение к профи – спасет ситуацию. Фирм, занимающихся оформлением компаний или ИП «под ключ» предостаточно. У каждого способа есть свои плюсы-минусы. Начинающие бизнесмены руководствуются либо ценой, либо наличием-отсутствием свободного времени.

Утром документы – вечером работа?

Популярный вопрос – оформлять ли документально ИП или ООО до того, как начинать продажи онлайн? Однозначного ответа нет. Многие продвинутые владельцы известных, популярных ресурсов, советуют сначала попробовать, а потом заботиться об оформлении, ведь сначала дело, и только потом отчетность, никак иначе быть не может. Хотя, при условии, что вы полностью уверены в результате – берите документы и отправляйтесь «штурмовать» регистрирующие органы!

Читайте также: