Что такое payback period

Обновлено: 18.05.2024

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсСпособы расчета

В этой статье мы привели все необходимые формулы для расчета срока окупаемости инвестиций, также вам доступна для скачивания готовая таблица Excel и онлайн-калькулятор.

- Понятие и применение срока окупаемости инвестиций

- Срок окупаемости венчурных инвестиций

- Срок окупаемости капитальных вложений

- Срок окупаемости оборудования

- Как рассчитать срок окупаемости проекта: формулы и примеры

- Простой метод определения периода окупаемости инвестиции

- Дисконтированный (DPP) подход к сроку окупаемости

- Вычисление с помощью Excel и онлайн-калькуляторов

- Анализ полученных данных и критерии принятия решений об инвестировании

Каждый инвестор, принимая решение о финансировании проекта, хочет знать, насколько быстро окупится его вложение. Чем меньшим будет это время, тем для него лучше. Для ответа на этот волнующий вопрос есть вполне конкретный экономический показатель – срок окупаемости. Формула его кажется очень простой: достаточно поделить сумму инвестиции на ожидаемую чистую прибыль за месяц или год. На самом же деле очень многое зависит от других различных факторов, которые следует учитывать.

Статья о том, как посчитать срок окупаемости инвестиции с максимально возможной точностью.

Срок окупаемости инвестиций: формулы расчета и примеры

Как рассчитать срок окупаемости проекта: формулы и примеры

Методология и недостатки расчета показателя периода окупаемости затрат на реализацию проекта или внедрение новой технологии уже частично освещены. Минусы – невысокая точность и отсутствие учета многих факторов, влияющих на суммы себестоимости и прибыли. Указанные выше способы, однако, обладают важным достоинством – они просты и позволяют инвестору быстро предварительно оценить срок окупаемости проекта. Формула грубого деления суммы вложения на прибыль относительно точна, если реализация и достижение эффекта происходят скоротечно. Более точный расчет окупаемости осуществляется двумя методами: простым и дисконтированным.

Дисконтированный и простой способы различаются участием в формуле коэффициента (ставки дисконтирования), учитывающего стоимость отвлекаемого капитала, чем измеряется эффективность его использования. Ниже мы рассмотрим формулы и примеры расчетов, в результате которых найдем сроки окупаемости инвестиций обоими методами.

Простой метод определения периода окупаемости инвестиции

Формула PP, позволяющая произвести расчет простого срока окупаемости (во многих источниках также обозначается как Ток) уже рассматривалась выше.

- PP – срок окупаемости;

- I – сумма капиталовложений;

- PR – чистый доход от инвестиции.

Именно математическая простота расчета одновременно является его достоинством и недостатком.

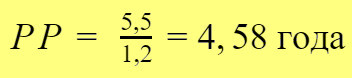

Пример: для предприятия приобретено новое оборудование на сумму 5,5 млн руб. В течение года оно принесло доход в размере 1,2 млн руб. Подставляем значения:

Можно сделать вывод о том, что примерно через 4 года и 7 месяцев произойдет полная окупаемость инвестиций. Формула при этом допускает статический уровень инфляции, что в реальных условиях маловероятно.

К тому же инвестор, вкладывая средства, хочет не только компенсировать издержки, но и получить какую-то отдачу. Если исходить из полученного результата, ему грозят косвенные убытки (о них несколько позже).

Еще один недостаток формулы – игнорирование возможных флуктуаций денежных потоков во времени: предполагается, что погашаться затраты будут равномерными порциями. Расчет по балансу дохода в итоге может привести к другим результатам.

Дисконтированный (DPP) подход к сроку окупаемости

Определение дисконтированной длительности окупаемости (DPBP) проекта производится на основе приведенного чистого дохода. Принцип остается тем же, что и при простом методе. Однако расчет окупаемости проекта при простом делении суммы инвестиции на прибыль в итоге дает продолжительность без учета дисконта. Именно этим в лучшую сторону отличается DPP-подход.

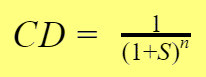

Метод основан на применении поправочного коэффициента дисконтирования. Он рассчитывается по формуле:

- CD – коэффициент дисконтирования;

- S – ставка дисконтирования;

- n – номер расчетного периода.

Под ставкой дисконтирования S понимается динамический (переменный) коэффициент, устанавливаемый инвестором на основе действия внешних факторов и объективно существующих обстоятельств. В частности, капитал, вложенный в развитие проекта, может быть инвестирован альтернативно. Средства могут быть помещены на депозит под процент, зависящий от ставки рефинансирования ЦБ. Наконец, у каждого бизнесмена есть собственные представления о том, какой должен быть оптимальный доход на каждый вложенный рубль.

Метод определения срока окупаемости инвестиции на основе DPP-подхода применяется точно так же, как и простой, но с учетом приведенной стоимости проекта.

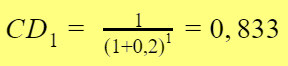

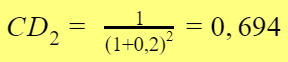

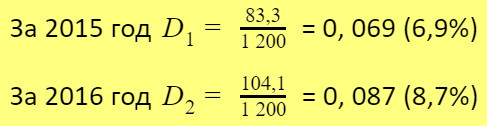

Пример: инвестор приобрел объект коммерческой недвижимости за 1 млн 200 тыс. руб. и заключил договор аренды, по которому в 2015 году получил доход в размере 100 тыс. руб., и в 2016 году – 150 тыс. руб. Предприниматель установил для себя ставку дисконтирования, равную 20% (0,2 в коэффициентном выражении).

Коэффициент дисконтирования за первый период (2015 год) будет равен:

За второй период (2016 год):

На основе этих данных, полученная им сумма прибыли будет эквивалентна:

- 100 тыс. руб. х 0,833 = 83,3 тыс. руб. – за 2015 год;

- 150 тыс. руб. х 0,694 = 104,1 тыс. руб. – за 2016 год;

Величина, обратная сроку окупаемости называется эффективностью или годовой доходностью проекта (D). Рассчитаем эти показатели для каждого года:

Соответственно, по результатам 2015 года общий дисконтированный срок окупаемости составляет 14,49 лет, а по итогам 2016 года – 11,49 лет.

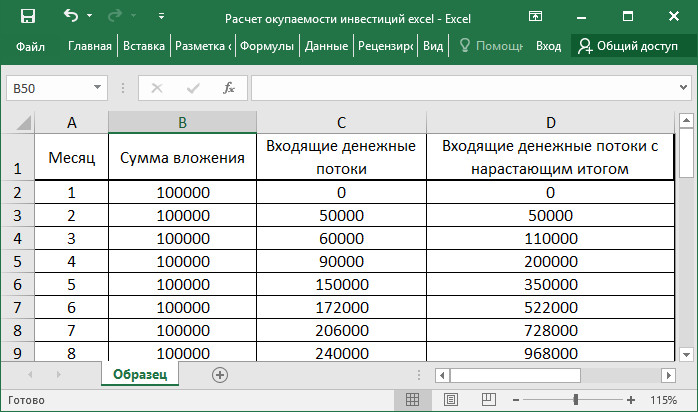

Вычисление с помощью Excel и онлайн-калькуляторов

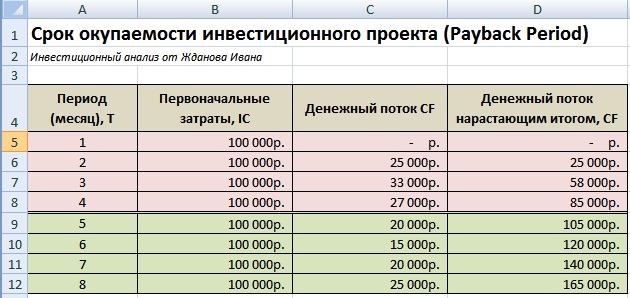

Рассчитать окупаемость проекта вручную непросто, однако возможна автоматизация процесса. Для этого используется простая таблица в экселе, состоящая из четырех колонок: номер месяца, вложенная сумма, входящие денежные потоки и входящие денежные потоки с нарастающим итогом (новое значение добавляется к сумме предыдущих).

К форме привязывается график. Найти срок окупаемости просто – он соответствует месяцу, в котором произойдет пересечение линии диаграммы с горизонталью значения суммы инвестиции.

При клике на картинку будет скачана таблица расчета окупаемости в формате excel.

Еще проще определить срок окупаемости инвестиции по калькулятору, пример которого можно увидеть по этой ссылке:

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

Пример оценки срока окупаемости с учетом ликвидационной стоимости в Excel

В итоге, срок окупаемости с учетом ликвидационной стоимости составит

4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсОценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

где:

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

Расчета дисконтированного срока окупаемости инвестиций в Excel

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсРассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Пример расчета дисконтированного срока окупаемости инвестиции в Excel

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКак рассчитывается показатель: формула с разъяснениями

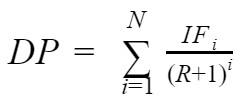

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Понятие и применение срока окупаемости инвестиций

В упрощенном виде срок окупаемости инвестиций представляет собой «период выплаты возврата» (так с английского можно перевести термин payback period, сокращенно PP или PBP), то есть время выхода на «точку ноль». При определенных обстоятельствах вложение начинает давать отдачу практически сразу. Например, сдача в аренду купленной коммерческой недвижимости может приносить доход уже в первый месяц. Однако следует понимать, что такое условие соблюдается не всегда.

Ряд инвестиций характеризуется необходимостью длительной подготовки для доведения проекта до состояния коммерческой эксплуатационной готовности. Простыми словами это означает, что требуется время для того, чтобы вложение начало давать прибыль.

К этой категории относятся практически все венчурные инвестиции, научно-исследовательские и инженерные работы, проекты в области искусства (например, производство фильмов) и т. п.

Кроме этого обстоятельства, необходимо учитывать возможное возникновение необходимости в дополнительных вложениях по ходу реализации проекта.

Таким образом, общий период полного возврата инвестиции определяется минимальным сроком окупаемости и продолжительностью доведения объекта до состояния коммерческой эффективности (способности приносить текущую прибыль).

Исходя из изложенных положений можно сформулировать определение срока, в течение которого будет пройдена «точка ноль».

Под сроком окупаемости инвестиций понимается упрощенный расчетный показатель, характеризующий время, необходимое для возмещения начальных расходов инвестора на основе запланированного уровня рентабельности инновационного проекта.

В этой формулировке принят ряд допущений:

- Во-первых, предполагается, что будет достигнута запланированная рентабельность.

- Во-вторых, ничего не сказано о возможности дополнительных вложений.

- В-третьих, не учитывается уровень инфляции.

Тем не менее, трудности планирования не означают его бесполезности. Ни один инвестор не станет финансировать проект без бизнес-плана, в котором, в частности, указан расчетный срок окупаемости.

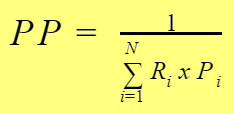

Срок окупаемости венчурных инвестиций

Срок окупаемости инвестиций обратно пропорционален доходности проекта. Иными словами, чем выше рентабельность бизнеса, тем быстрее будут компенсированы затраты на реализацию.

Наиболее сложная задача состоит в том, как определить степень прибыльности венчура. Методики основаны на математическом анализе и статистической оценке доходности предыдущих инвестиций.

В конечном виде формула выглядит так:

- PP – расчетный период возврата инвестиций;

- R – рентабельность инвестированного проекта под номером i;

- N – общее количество проектов;

- P – вероятность успеха реализации проекта.

Параметры R и P приводятся в форме десятичной дроби, меньшей или равной единице. Легко заметить, что знаменатель представляет собой вероятностное распределение возможного исхода проекта. Статистику за каждый месяц или год, необходимую для расчета шанса на получение запланированной рентабельности инвестор ведет сам, исходя из собственного опыта.

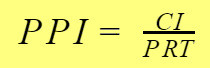

Срок окупаемости капитальных вложений

Капитальными вложениями называются инвестиции, направленные на приобретение основных средств. Иными словами, это мероприятия, целью которых ставится модернизация и переоснащение производственных мощностей и проведение проектно-изыскательских работ. В результате должны повышаться главные экономические показатели предприятия, в частности, рентабельность.

Срок окупаемости капитальных вложений определяется по формуле, похожей на ранее приведенную, так как тоже представляет собой дробь.

- PPI – срок окупаемости инвестиций в развитие основных фондов, выраженный в зависимости от выбранного временного периода в месяцах или годах;

- CI – сумма капитальных вложений, руб.;

- PRT – сумма чистой прибыли, полученной в тех же временных рамках, что и срок окупаемости (за месяц, квартал, полугодие или год).

Из формулы видно, что чем меньше вкладывается денег и чем выше их отдача (прибыльность), тем быстрее окупится инвестиция в основные фонды, то есть капитальная инвестиция.

Если модернизации подлежит отдельное направление хозяйственной деятельности, срок окупаемости вложенных в него средств не должен превышать нормативный период всех остальных капитальных инвестиций. Это означает, что всё предприятие не может своей рентабельностью покрывать затраты на модернизацию отдельного проекта – в противном случае в нем нет экономического смысла.

В ходе реализации проекта нередки случаи, когда изначальной расчетной базовой суммы не хватает. Вложения, осуществляемые в таких ситуациях, называются дополнительными.

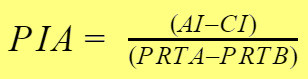

Расчет срока окупаемости инвестиционного проекта по дополнительным вложениям производится согласно формуле:

- PIA – срок окупаемости доп. вложений, выраженный в зависимости от выбранного временного периода;

- AI – сумма инвестиции с дополнительным вложением в проект;

- CI – базовая сумма капитальных вложений;

- PRTA – сумма прибыли, достигнутая после дополнительного вложения;

- PRTB – сумма базовой прибыли.

Срок окупаемости оборудования

Расчет окупаемости оборудования производится по принципу, общему для всех инвестиций. Некоторая особенность заключается во включении в сумму капитального вложения всех затрат, связанных с доставкой и вводом в эксплуатацию основного средства.

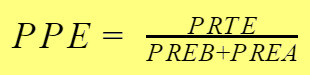

Формула окупаемости оборудования:

- PPE – период окупаемости основного средства;

- PRTE – валовая прибыль, принесенная эксплуатацией оборудования;

- PREB – базовая стоимость оборудования;

- PREA – дополнительные издержки на ввод в эксплуатацию.

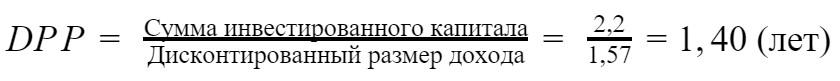

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Срок окупаемости инвестиций (PP)

Когда инвесторы вернут деньги, потраченные на реализацию проекта? На этот вопрос отвечает показатель срока окупаемости инвестиций (Payback Period, РР).

Срок окупаемости инвестиций – это минимальный срок, за который накопленный доход превышает начальные инвестиции.

Рассмотрим простой пример. Пусть реализуется проект, требующий 12 млн. руб. инвестиций. Время освоения инвестиций – 1 год. После реализации проекта инвесторы будут получать 4 млн. руб. прибыли ежегодно.

Расчет срока окупаемости инвестиционного проекта представлен в табл. 4.8.

В нашем примере инвесторы вернут деньги через 3 года функционирования проекта, плюс 1 год его реализации. Итого, срок окупаемости проекта составляет 4 года.

Таблица 4.8. Расчет срока окупаемости.

Денежный поток нарастающим итогом

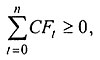

Количественно срок окупаемости определяется по формуле:

PP = min n , при котором

где CFt – денежный поток, генерируемый проектом в году t (в начальных периодах включаются инвестиции на реализацию проекта (как затраты)).

Очень часто для расчета срока окупаемости используют приближенное соотношение, которое дает правильный ответ в случае равномерного поступления доходов:

РР = IC / P + Pстр ,

где P - средние денежные поступления, генерируемые проектом;

IC - величина первоначальной инвестиции;

Pстр - длительность от начала реализации проекта до выхода на проектную мощность.

Это соотношение очень простое и позволяет быстро получить оценку искомого показателя. Следует учесть, однако, что многие авторы время собственно запуска проекта до выхода на проектную мощность (подготовка проекта, строительство, пуско-наладочные работы и т.д.) очень часто не включают в оценку срока окупаемости, что может привести к существенным ошибкам.

Иногда используют дисконтированный срок окупаемости. Для его расчета используют величину дисконтированного потока доходов.

Используем условие предыдущего примера. Коэффициент дисконтирования примем равным 10%. Расчет дисконтированного срока окупаемости представим в табл. 4.9.

Величина дисконтированного дохода нарастающим итогом становится равной нулю через 4,75 года. Это значит, что мы вернем деньги назад с учетом дисконтирования через этот период времени. Таким образом, дисконтированный срок окупаемости равен 4,75 года.

Критерии принятия решений. Не следует принимать проекты со сроком окупаемости больше заданного срока. Этот срок определяется политикой фирмы, экономическими условиями.

В России в 1992-93 гг. практически не рассматривались проекты со сроком окупаемости более 1-2 лет. В 1997-98 гг. предприятия ориентировались на сроки окупаемости не более 5 лет. Начиная с 2001 - 2003 гг. значительное количество проектов предприятий имели срок окупаемости более 5 лет.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

Пример расчета срока окупаемости инвестиций в Excel

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Анализ полученных данных и критерии принятия решений об инвестировании

Решение о финансировании проекта принимается в зависимости от того, какие факторы учитывает инвестиционный критерий, считающийся в данной обстановке главным. Наиболее важными и определяющими показателями служат рентабельность и окупаемость. Разница между ними в том, что чем выше прибыльность, тем короче срок возврата вложенных в проект средств при прочих равных условиях.

Не всегда инвестор ставит целью скорейшую окупаемость. Во многих случаях финансируются проекты, отдача по которым относится к дальней перспективе. К тому же для разных отраслей нормативы окупаемости отличаются. Единственное обязательное условие реализации проекта – его высокая рентабельность после прохождения «точки ноль».

Что такое дисконтированный срок окупаемости (DPP)

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

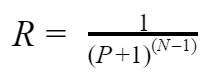

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

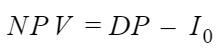

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Читайте также: